El coste económico de la incertidumbre política

La falta de gobierno repercute en las expectativas de los consumidores y la confianza de empresarios y mercados financieros

Han transcurrido ya más de dos meses desde las últimas elecciones generales, sin que todavía haya sido posible formar gobierno. En vista del escenario actual, esta incertidumbre política bien pudiera prolongarse hasta más allá de finales de junio, en el caso de que fuera necesario que la ciudadanía acudiese de nuevo a las urnas. Tampoco está claro qué color político tendrá el gobierno que eventualmente se constituya ni, en consecuencia, qué políticas económicas aplicará. Parece lógico pensar que esta situación no favorezca el desenvolvimiento de la actividad económica, como se afirma estos días con frecuencia. No obstante, más allá de intuiciones genéricas, merece la pena reflexionar sobre cómo en concreto la incertidumbre política puede afectar a la economía. También, dilucidar en qué medida los indicadores más recientes corroboran o desmienten la relevancia de tales efectos en la España actual.

Son numerosas las vías a través de las que las expectativas sobre el futuro, especialmente el más inmediato, condicionan el comportamiento económico en el presente. Esta es una de las razones que impiden a la economía realizar el sueño de ser una especia de física de las ciencias sociales. Pese a todo su arsenal de instrumentos matemáticos, tiene importantes zonas de intersección con la psicología. Si los astrónomos tuviesen que predecir la trayectoria de asteroides que cambiasen de rumbo al prever el envío de una sonda espacial para estudiarlos, su disciplina tampoco sería tan exacta. Al fin y al cabo, la economía estudia comportamientos humanos, aunque limitados al campo de la producción material. De ahí que las expectativas desempeñen tan importante papel en el análisis económico, pues cómo actuamos las personas en el presente se ve claramente afectado por nuestra visión de lo que el futuro nos depara.

El dilema del consumo

Una primera variable mediante la que la incertidumbre política puede transmitir sus efectos negativos a la economía es el consumo. No es una vía menor, pues afecta al componente más grande de la demanda agregada. En España, el consumo de las familias equivale a aproximadamente el 60% del PIB. Las primeras teorías sobre el consumo, de corte keynesiano, explicaron que las familias consumen en función de la renta de que disponen en el presente. A mayor salario, pensión o prestación por desempleo, más consumo. Economistas posteriores, como Friedman, enriquecieron ese análisis, indicando cómo también la renta disponible que los consumidores esperan en el futuro inmediato condiciona su consumo presente. Por ejemplo, si alguien espera una subida considerable de sueldo el año próximo, o cualquier otro aumento permanente de su riqueza, empezará ya a consumir más.

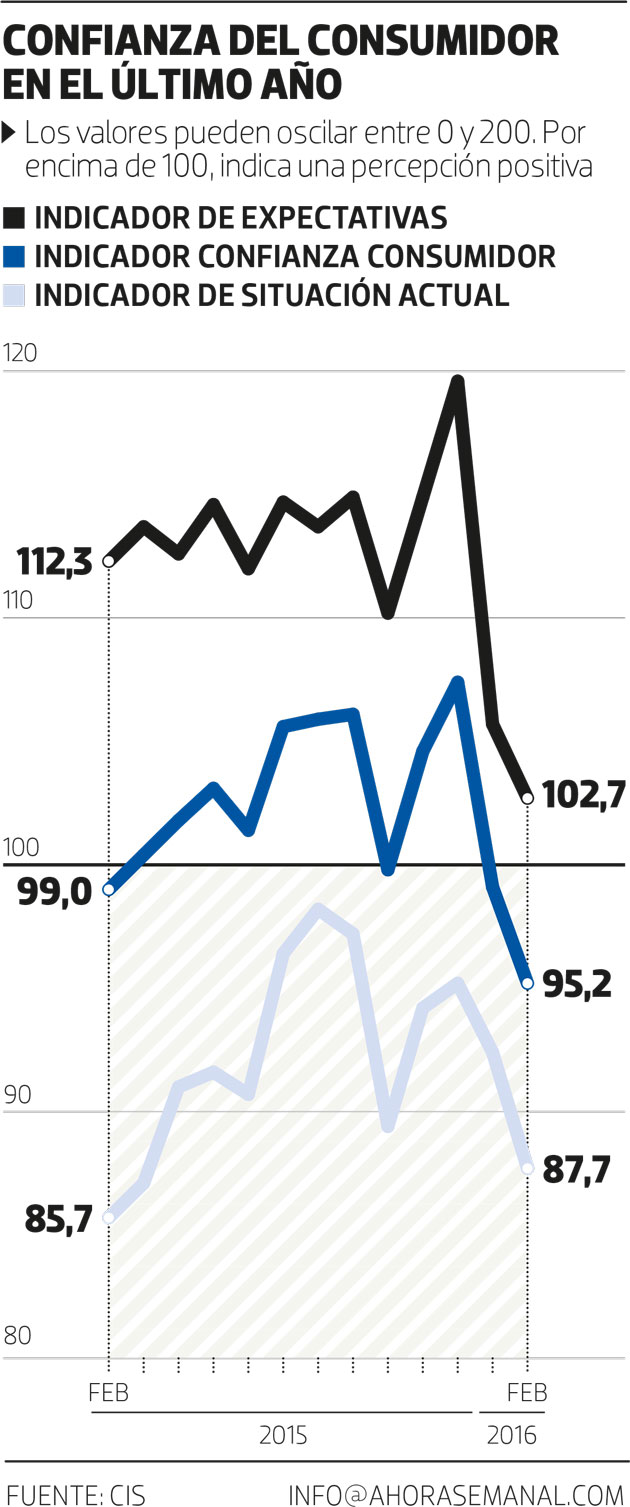

El índice de confianza del consumidor sufrió una abrupta caída de 8,3 puntos en enero, la mayor desde 2012

El problema para los consumidores españoles hoy en día es la incertidumbre de origen político que pesa sobre esa renta disponible futura. No saben si van a subir los impuestos, o cuáles lo harían; no está claro cuál va ser el marco laboral, ni sus posibles repercusiones sobre los salarios; desconocen las posibles reformas en el sistema de pensiones o en las políticas de protección a los parados. No es este un entorno que anime al incremento del consumo, del que una parte se compone de bienes duraderos (como automóviles, televisores, electrodomésticos…) cuya renovación resulta sencillo aplazar.

¿Cómo han variado las expectativas de los consumidores españoles tras las elecciones generales? El índice de confianza del consumidor, que elabora el CIS mensualmente, es una de las fuentes estadísticas más acreditadas para medirla. Se trata de lo que en economía se llama un indicador adelantado, es decir, que anticipa la posible evolución de las decisiones de consumo en el futuro inmediato. El indicador toma valores entre 0 y 200: por encima de 100 la percepción global es positiva y por debajo, negativa.

En enero de 2016, este índice sufrió una abrupta caída de 8,3 puntos, la mayor desde 2012; en febrero, cayó otros 3,9 puntos, hasta situarse en 95,2. Este descenso coloca el índice en niveles similares a los de finales de 2014. En la caída han influido tanto la peor valoración de la situación actual como el empeoramiento de las expectativas sobre lo que los encuestados piensan que ocurrirá en los próximos seis meses: el 53,9% no espera que la economía mejore (porque augura un empeoramiento o no anticipa cambios).

La inversión de los empresarios (tanto españoles como extranjeros que deseen invertir en nuestro país) dependerá, de forma aún más evidente, de la visión que tengan del futuro de la economía española. En este caso, las expectativas más relevantes son las de rentabilidad futura de esos proyectos de inversión. De nuevo el padre de la macroeconomía, Keynes, ya explicó esto, señalándolo como una de las razones fundamentales de la gran volatilidad de la inversión y su papel en el desencadenamiento de los ciclos económicos. Lo que para Keynes era un tanto irracional, motivado por los estados de ánimo de los empresarios (sus animal spirits), para la Escuela de las Expectativas Racionales, más favorable al mercado, es un proceso eficiente de formación de previsiones, en el que los empresarios tienen en cuenta toda la información disponible. En cualquier caso, una escuela y otra (aunque con distintas interpretaciones y distintos niveles de formalización matemática) están de acuerdo en el papel esencial de las expectativas sobre el futuro para el comportamiento de la inversión. Las empresas demandarán nuevas máquinas y nuevas instalaciones solo si esperan obtener rentabilidades que les compensen. Con el añadido de que tanto sus expectativas como su comportamiento son mucho más volátiles que en el caso del consumidor.

Afloran los indicios

Las dudas sobre cuándo el futuro gobierno va a constituirse, qué color político tendrá, qué hará con las distintas partidas del gasto público, los impuestos, las cotizaciones a la Seguridad Social o la legislación laboral… afectan enormemente al cálculo de esas rentabilidades futuras. En consecuencia, pueden no llegar a materializarse proyectos de inversión nacionales o extranjeros, así como deshacerse o cambiar de localización inversiones ya existentes.

El Índice de Confianza Empresarial Armonizado (ICEA), que calcula el Instituto Nacional de Estadística, ha descendido un 1,3% en el primer trimestre de 2016 respecto al cuarto del año anterior. Se trata del primer descenso de este índice en 11 trimestres. Sus resultados indican que solo el 16,1% de los gestores de establecimientos empresariales considera que la marcha de su negocio será favorable en el primer trimestre de 2016, frente al 22,6% que opina que será desfavorable y el 61,3% que piensa que será normal. Así, la diferencia entre el porcentaje de respuestas favorables y desfavorables (el denominado Balance de Expectativas) se sitúa en -6,5 puntos, frente a los -1,3 del trimestre anterior. Todos los sectores analizados presentan un empeoramiento de la confianza.

Las evidencias respecto a los efectos cuantificables de esta incertidumbre política sobre la inversión son más difíciles de obtener, porque los datos de esta variable necesitan algún tiempo para recopilarse y nunca sabremos con precisión los proyectos que se hayan dejado de materializar, ni cuál fue la causa determinante.

Algunos indicios pueden obtenerse de las últimas estadísticas de la balanza de pagos publicadas por el Banco de España. La economía española experimentó en 2015 una salida de capitales de 70.200 millones de euros; solo en diciembre, la salida fue de 19.000 millones. Desde junio del año pasado, las salidas de capital dominan claramente a las entradas. Se trata de salidas voluminosas, aunque inferiores a las de los momentos álgidos de la crisis. No obstante, también estos datos deberían interpretarse con cautela, ya que la salida no se concentra ni en la inversión extranjera directa (compras de empresas), ni en la inversión en cartera (compra de acciones), sino en un tercer apartado (“otras inversiones”) que incluye préstamos y depósitos. Ello puede estar reflejando la cancelación de antiguos préstamos en el exterior, logrados en condiciones onerosas, para sustituirlos por otros domésticos con mejores condiciones, facilitados gracias a las políticas de apoyo del BCE.

Factores de riesgo

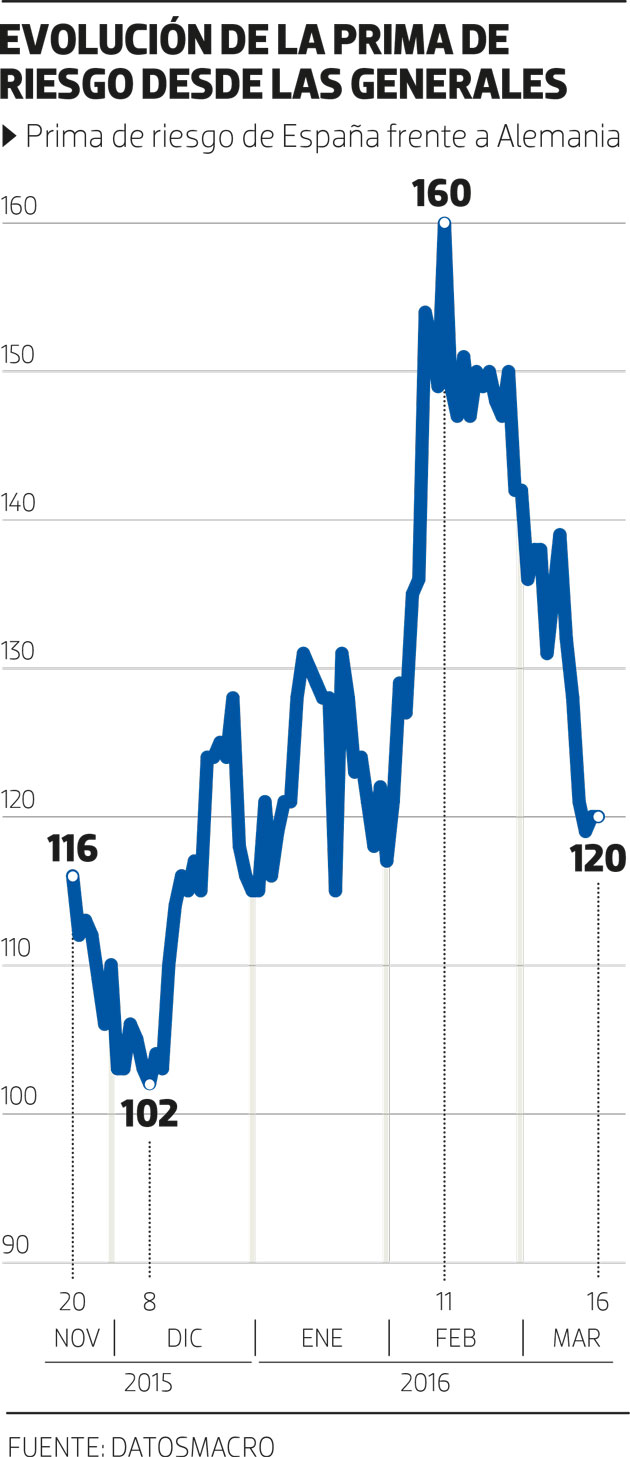

Otra vía mediante la que la incertidumbre política puede afectar a la economía, en este caso de forma potencialmente rápida y en casos extremos devastadora, es a través de los mercados financieros. Si la confianza en la economía española se deteriora, las primas de riesgo que tienen que pagar las emisiones de deuda pública (o corporativa, algo que suele olvidarse) se incrementan.

El cumplimiento del objetivo de déficit es clave para mantener la confianza internacional en la economía española

Lo anterior es particularmente peligroso en el caso español. Las noticias preocupantes sobre la evolución de las cuentas públicas en España se acumulan. En particular, la Comisión Europea ha puesto de manifiesto su preocupación por un déficit en 2015 del 4,8% del PIB. Esta cifra incumple el objetivo pactado con Bruselas (el 4,2%), algo que sucede por octavo año consecutivo. Nuestro déficit público es el segundo más grande de la UE-28, tras el griego. La deuda pública equivale ya al 100% del PIB y, según los Presupuestos Generales del Estado, el Tesoro tiene previsto emitir unos 230.000 millones de euros en 2016. Ante esta situación, las principales fuerzas políticas muestran una excesiva complacencia. Casi todas están de acuerdo en promover nuevas políticas de gasto y en pedir a la Unión Europea que aplace una vez más el cumplimiento pactado de la senda de ajuste. Nuestros socios en la Unión difícilmente van a apoyar un nuevo aplazamiento (cuando la economía española crece a más del 3% y se acaban de rebajar los impuestos antes de las elecciones). Más probable parece que abran un expediente sancionador a España. Por todo ello, el cumplimiento del objetivo de déficit público es un factor clave para mantener la confianza internacional en la economía española y disipar incertidumbres.

La prima de riesgo (también llamada riesgo-país o riesgo soberano) de España refleja el sobreprecio que tiene que pagar el Estado cuando acude a los mercados para financiarse, normalmente realizando la comparación con Alemania. Se mide mediante la diferencia entre la rentabilidad del bono español a 10 años y el bund alemán al mismo plazo. Cuanto mayor es el riesgo de un país, más tiene que recompensar a los inversores para que compren su deuda. Antes de las elecciones, esta prima alcanzó un mínimo (el 8 de diciembre) de 102; tras ellas, llegó a subir hasta 160 (el 11 de febrero); a principios de marzo, ha vuelto a relajarse hasta 130 (el 4 de marzo), aunque sigue claramente por encima de los niveles previos a la cita electoral.

Por otro lado, las agencias de calificación crediticia (como Fitch) han confirmado de momento el rating de emisor a largo plazo de España (en BBB+ con una perspectiva estable), pero advirtiendo de la creciente incertidumbre política. Algo similar sucede, a grandes rasgos, con la deuda de las grandes empresas.

Otros mercados financieros, las bolsas, pueden reflejar en minutos una pérdida de confianza en la economía española, traduciéndola en un menor valor de las acciones de las grandes empresas que cotizan en ellas. Su precio depende de los beneficios esperados en el futuro (¡de nuevo las expectativas!). Desde antes de las elecciones generales, la Bolsa ha sufrido vaivenes relacionados con los probables resultados electorales, la formación del gobierno y su composición. El IBEX 35 comenzó diciembre en los 10.379 puntos, para ir cayendo desde entonces hasta un mínimo de 7.746 (el 11 febrero); después ha logrado cierta recuperación (hasta 8.811 el 4 de marzo), pero se mantiene lejos de los valores de partida.

No obstante, conviene extremar la cautela al interpretar tanto este como los anteriores índices. La incertidumbre política relacionada con la formación del gobierno ha coincidido en el tiempo con la agudización de otras fuentes de incertidumbre, tanto internacionales (desaceleración global, cambio estructural en China, volatilidad del precio del petróleo, dudas sobre algunos bancos europeos y amenaza de Brexit) como nacionales (la situación en Cataluña, la exposición de las grandes compañías del IBEX a Latinoamérica), y resulta difícil separar los efectos de unas y otras.

En conjunto, la evidencia acumulada apunta a que los efectos negativos todavía no son graves, pero existen. Como la economía española disfruta de tasas de crecimiento superiores al 3%, puede creerse que, pese a todo, no importan demasiado. Es cierto que fuertes vientos de cola nos impulsan todavía, gracias a la caída del precio del petróleo o las políticas de apoyo del BCE, con sus corolarios de bajos tipos de interés y depreciación del euro. Aun así, sería un grave error desdeñar los costes económicos potenciales de esta gran incertidumbre política, ya que pueden manifestarse en cualquier momento de forma brusca. Conviene, por eso, reducirla cuanto antes. Eso sí, es preciso lograrlo mediante una fórmula de gobierno razonable, porque la certeza de un desastre poco contribuiría a mejorar las cosas.