El sistema de pensiones español se encuentra en un proceso de adaptación a la nueva realidad demográfica. Aunque se trata de un reto común a todos los países desarrollados, las proyecciones de población de España plantean que el progresivo envejecimiento de la población será mucho más intenso en nuestro país. En concreto, según el INE, en las próximas cuatro décadas habrá 8,7 millones menos de personas en edad de trabajar (entre 16 y 66 años) y al mismo tiempo 8 millones más de personas mayores de 67 años (el peso de los octogenarios en la población total se triplicará hasta alcanzar el 18% del total).

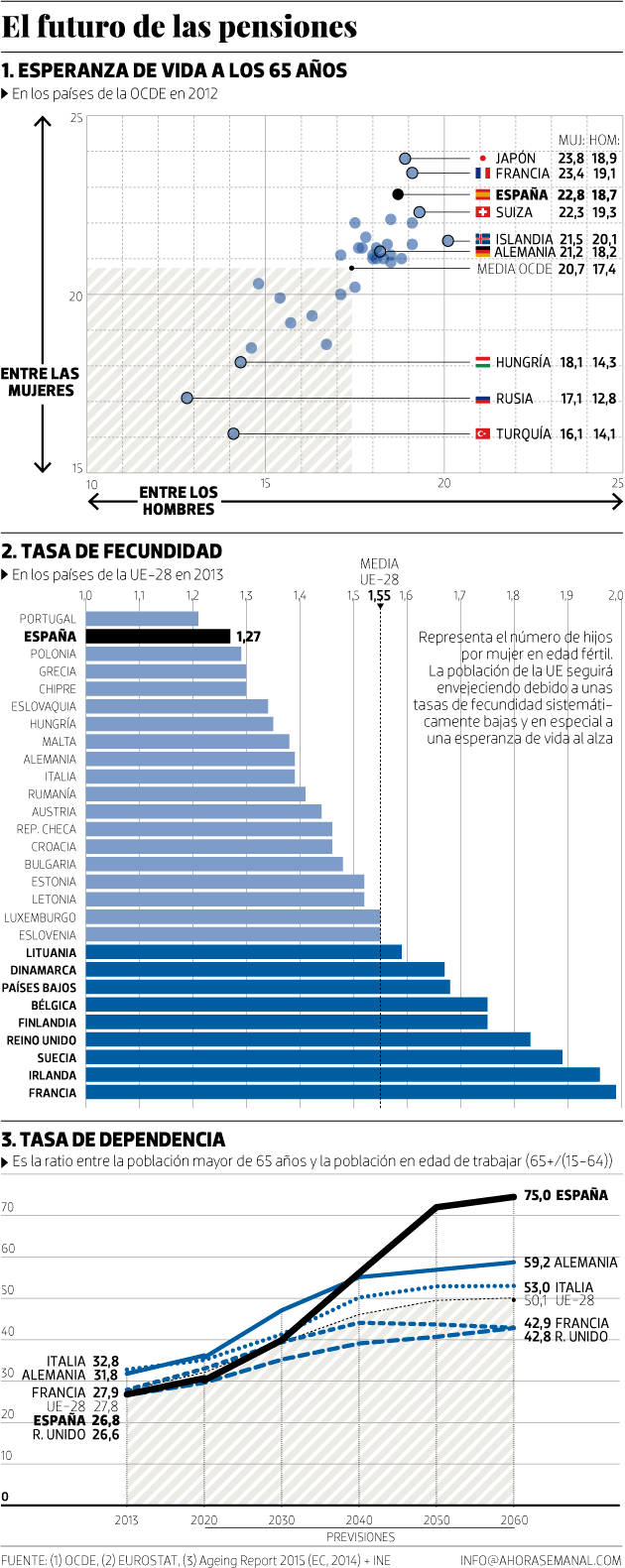

Tres elementos explican que el proceso de envejecimiento sea más intenso en España que en otros países industrializados. En primer lugar, tenemos una mayor esperanza de vida, tanto al nacer como a los 65 años. En cuanto a la esperanza de vida a partir de esa edad, España también destaca por ser el tercer país con mayor esperanza de vida para las mujeres, tal y como muestra el gráfico 1, con 22,8 años para las mujeres (hasta los 87,8 años) y 18,7 años para los hombres (hasta los 83,7 años). Y la previsión es que la esperanza de vida siga aumentando, dado que continúa disminuyendo la mortalidad a edades elevadas. Mientras que en 1919 (cuando se establecieron los 65 años como edad de jubilación) tan solo el 33% de cada generación alcanzaba esa edad, en la actualidad ese porcentaje alcanza el 90%. La edad que únicamente alcanza el 33% de cada generación se sitúa ahora en los 89 años. Es decir, los 65 años de edad de principios del siglo XX se corresponden ahora con los 89.

En segundo lugar, España tiene una de las tasas de fecundidad más bajas de los países desarrollados, con 1,32 hijos por mujer en edad fértil. La gran precariedad laboral de nuestros jóvenes, que les impide emanciparse hasta edades muy avanzadas, probablemente esté detrás de este dato.

Y en tercer lugar, el proceso de envejecimiento en España avanza con cierto retraso respecto a otros países industrializados. Este retraso se explica no solo porque las generaciones más numerosas, los llamados babyboomers, surgieron más tarde en nuestro país, sino también por el intenso proceso inmigratorio que se produjo en España en la primera década del siglo XXI y que supuso el rejuvenecimiento de la población española.

Sube la tasa de dependencia

La combinación de estos tres factores va a suponer que en las próximas décadas España tenga una de las tasas de dependencia más elevadas del mundo. La tasa de dependencia es la ratio entre la población mayor de 65 años y la población en edad de trabajar (16-64 años). En concreto, la tasa de dependencia aumentará del 27,6% actual a casi el 76% en las próximas cuatro décadas, mientras que la media de la UE no superará el 50% en el mismo periodo (véase gráfico 3). Es fácil comprender que cuanto mayor sea la tasa de dependencia, mayor será también el gasto en pensiones como porcentaje del PIB. Es decir, existen menos personas trabajando o produciendo por cada persona jubilada. A la luz de estos datos no debería resultar difícil entender los retos a los que se enfrenta nuestro sistema de pensiones en las próximas décadas.

La introducción del factor de sostenibilidad implica una caída de un 5% cada 10 años en las pensiones iniciales

No obstante, las reformas de 2011 y de 2013 han empezado a adaptar el sistema de pensiones a esta nueva realidad demográfica. En la primera reforma de 2011 se aprobó la modificación simultánea de dos parámetros clave del sistema: la ampliación del periodo de cálculo de la pensión (número de años que se tienen en cuenta para calcular la pensión), pasando de 15 a 25 años, y el retraso en la edad de jubilación, de los 65 a los 67 años. Esta última modificación supuso un cambio muy significativo, dado que la edad de jubilación a los 65 años se estableció en 1919 y no había sido modificada desde entonces. Esta reforma, conseguida además dentro del consenso del Diálogo Social y de efectos muy positivos según todos los estudios solventes, tan solo era capaz de solucionar, sin embargo, un tercio de los problemas de sostenibilidad financiera futura.

El factor de sostenibilidad

La reforma de 2013, por su parte, introdujo un factor de sostenibilidad y un nuevo índice de revalorización de las pensiones. El factor de sostenibilidad diseñado en España permite el ajuste automático de la pensión ante cambios futuros en la esperanza de vida, y empezará a aplicarse a partir del año 2019. El objetivo del factor de sostenibilidad, como ya existe en otros países europeos, consiste en garantizar el mismo tratamiento a aquellas personas que se jubilen con la misma edad y el mismo historial laboral, pero que pertenezcan a generaciones distintas.

Hasta la introducción del factor de sostenibilidad, dos trabajadores con el mismo historial laboral (años cotizados y salarios) pero de generaciones diferentes que se jubilaran a la misma edad recibían, de media, un pago en pensiones distinto. Al recibir la misma pensión mensual, el trabajador de la generación con una mayor esperanza de vida obtendría en total un mayor montante en término de pensiones a lo largo de su jubilación. El factor de sostenibilidad trata de asegurar que ambos trabajadores perciban la misma cantidad total. Para ello establece que aquel jubilado con una esperanza de vida mayor perciba una menor pensión cada año. En concreto, si la evolución de la esperanza de vida se comporta como lo ha hecho en los últimos años, la introducción del factor de sostenibilidad implica que las pensiones iniciales caerán un 5% cada 10 años.

El error principal de la reforma de 2013 es que ha trasladado todo el peso del ajuste del gasto a los jubilados

La reforma de 2013 también introdujo un nuevo factor de revalorización de las pensiones. Desde el año 1997, el crecimiento de estas en España estaba vinculado a la evolución de los precios a través del Índice de Precios al Consumo (IPC). Esto cambió con la última reforma: a partir de 2014 las pensiones varían en función de cómo evolucione la restricción presupuestaria a lo largo del ciclo económico. En concreto, si los gastos son superiores a los ingresos a lo largo del ciclo (es decir, déficit), entonces las pensiones solo suben un 0,25%. Y si ocurre al contrario (que hay superávit) las pensiones pueden aumentar hasta un máximo de la variación del IPC más un 0,5%.

Adaptarse a la demografía

Ambas reformas han empezado a modificar paulatinamente nuestro sistema de pensiones para adaptarlo a la nueva demografía. La última reforma consigue garantizar la sostenibilidad del sistema, pero de una forma ineficiente y políticamente inestable. El factor de revalorización es ineficiente, pues si no se emprenden nuevas reformas, durante mucho tiempo los ingresos van a resultar insuficientes para financiar los gastos, y por lo tanto la sostenibilidad se va a conseguir subiendo las pensiones tan solo un 0,25% al año. Así, tan pronto el BCE consiga su objetivo de inflación del 2%, las pensiones perderán un 1,75% de poder adquisitivo cada año. Es decir, este mecanismo proporciona una pensión con un poder adquisitivo menguante en el tiempo, pues transcurridos 20 años desde la fecha de jubilación permitirá comprar entre un 30% y un 40% menos de bienes y servicios que en el año de jubilación.

Aquí radica el error principal de la reforma de 2013, pues ha trasladado a los jubilados todo el peso del ajuste del gasto, congelándoles prácticamente la pensión de forma indefinida. Y gestionar el consumo de la vejez con una pensión con poder adquisitivo menguante no resulta tarea fácil, máxime cuando las necesidades de cuidados claramente aumentan con la edad. Esta medida no solo es económicamente ineficiente, sino que además es políticamente insostenible. Llevamos varios años con inflación casi cero, pero tan pronto como esta vuelva a niveles positivos aumentarán las demandas políticas de los jubilados para que el peso del ajuste no recaiga únicamente en la congelación de sus pensiones. No obstante, hay un aspecto clave a tener en cuenta, aunque se modifique la forma de revalorizar las pensiones: no se puede obviar el cumplimiento de la restricción presupuestaria del sistema.

Estamos en campaña electoral y a los políticos les encanta proponer medidas sin pensar en la restricción presupuestaria. Los programas electorales aguantan todo, pero si no se cuenta con los recursos suficientes para llevarlos a cabo, aunque exista una mayoría en el Parlamento todo queda en papel mojado. En el caso de las pensiones los números resultan evidentes. Si se cumplen las proyecciones del INE, y aunque se logre el pleno empleo, en pocas décadas prácticamente tendremos un trabajador por cada jubilado. Esto supone que si no se toman medidas y las pensiones continúan revalorizándose con el IPC, los gastos alcanzarán cerca del 16% del PIB mientras que los ingresos no superarán el 10%. En otras palabras, en unas décadas la relación entre la pensión media y el salario medio (o tasa de sustitución) a los 67 años pasará del 75% actual al 45%. Esta caída vendrá impuesta por la restricción presupuestaria. Estos números tan dramáticos se pueden suavizar levemente aumentando los ingresos. No obstante, si queremos evitar un sistema que congela las pensiones de nuestros jubilados, hemos de ofrecer alternativas de contención del gasto.

¿Cuál será la próxima reforma de las pensiones?

José Ignacio Conde-Ruiz

El primer paso para reformar el sistema de pensiones implica informar y ofrecer una dosis de realidad a los ciudadanos. Una vez transcurridas las elecciones, se debería aspirar a un gran pacto nacional por las pensiones para decidir conjuntamente qué camino queremos para nuestro sistema de jubilaciones. Existen dos alternativas: transformar el sistema actual en uno puramente asistencial (el Estado proporciona una pensión mínima igual para todos, que se complementa con el ahorro privado) o reforzar la contributividad del sistema (mantener el mismo tipo de sistema que ahora, pero llevando a cabo las reformas que permitan su sostenibilidad).

El primero implicaría la reducción de las pensiones más altas, de forma que todos los trabajadores terminarían percibiendo la misma pensión al jubilarse, cuyo importe sería de subsistencia. El otro camino consiste en reforzar la contributividad teniendo en cuenta toda la vida laboral, de forma que las pensiones percibidas tengan una mayor correspondencia actuarial con las cotizaciones realizadas. La pensión media del sistema con respecto al salario caería, pero aquellos trabajadores que más hubieran contribuido devengarían una pensión mayor. En esta línea hay países, como Suecia o Italia, que han avanzado más en su proceso de reforma y han implantado un modelo de reparto y cuentas nocionales. Este modelo permite la introducción de instrumentos de ajuste automático, una jubilación flexible y el equilibrio actuarial entre contribuciones y pensiones.

Ambos sistemas coexisten en Europa (Reino Unido o Países Bajos, por ejemplo, tienen un sistema asistencial mientras que en Alemania, Francia o Italia hay sistemas contributivos), pero las implicaciones de uno y otro son muy distintas. No solo ofrecen pensiones de cuantía muy diferente respecto a los salarios, sino que también el gasto en relación con el PIB resulta muy dispar. Los sistemas asistenciales requieren un menor gasto en pensiones en relación al PIB que los sistemas contributivos. En concreto, los países con este tipo de sistema destinan aproximadamente un 6% de su PIB al gasto en pensiones públicas, mientras que los países con sistemas contributivos destinan de media más del 10% del PIB. Los sistemas o los planes privados están más generalizados en los países con sistemas de pensiones asistenciales, como mecanismo para complementar la jubilación. En estos países el gasto anual en pensiones privadas asciende al 3,5% respecto al PIB, frente al 1% que reflejan los países con pensiones contributivas.

Sea cual sea la decisión que se tome como sociedad, habrá que aumentar la inversión en capital humano para aprovechar las oportunidades de estar en activo hasta la mayor edad posible.