Tipos de interés que suben subrepticiamente

Un cambio en la regulación de los fondos monetarios podría estar detrás de la salida de medio billón de dólares de EE.UU. y la subida del Libor

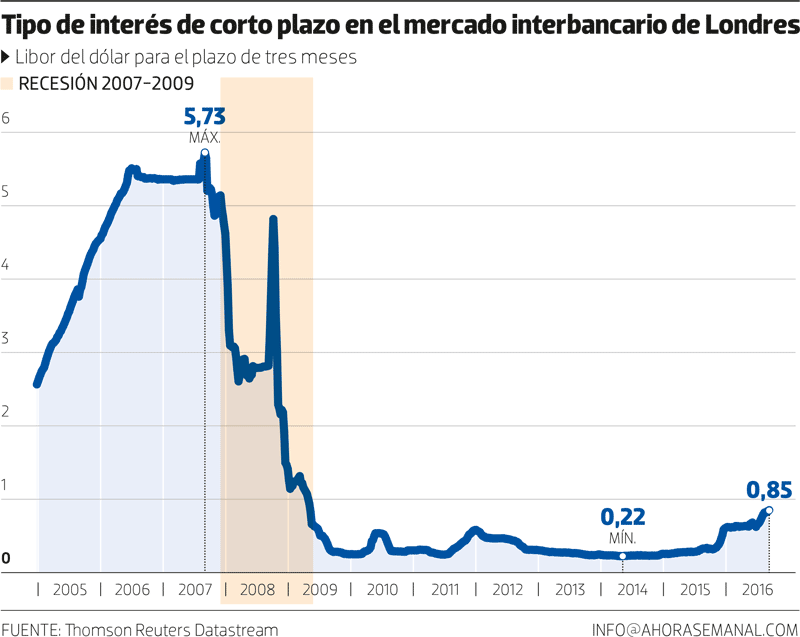

Desde hace justo un año se ha producido una subida casi larvada del tipo de interés que se cobra en el mercado interbancario de Londres por los depósitos en dólares, también conocido como Libor del dólar (por sus siglas en inglés de London Interbank Offered Rate). En el gráfico se ve la evolución de ese tipo de interés para los eventuales préstamos entre bancos a un plazo de tres meses desde 2009, año en el que se terminó la recesión económica en EE.UU. Si se mira con atención, se puede apreciar que el Libor no ha estado tan alto desde mayo de ese año (la recesión en EE.UU. se terminó al mes siguiente). Había llegado a estar en plena crisis entre el 5% y el 6%.

¿Por qué sube el Libor?

En las últimas semanas se han buscado diversas interpretaciones. Según una de ellas, el mercado estaría anticipando y dando por “descontado” que el Banco de la Reserva Federal (el banco central de EE.UU.) planearía para el día 21 de este mes de septiembre una subida de su tipo de interés objetivo o de referencia. Pero, la verdad, parece demasiada anticipación.

Otra interpretación más apasionante es que todo deriva de un cambio en la legislación que regula los fondos monetarios en EE.UU. que entrará en vigor el 14 de octubre próximo. Según la nueva norma, los fondos que no inviertan exclusivamente en Letras del Tesoro estadounidense se verán obligados a reflejar los cambios diarios en la valoración de sus activos cuando calculen el valor liquidativo de sus participaciones (es decir, el precio al que sus clientes suscriben o reembolsan sus participaciones del fondo). Esto, que es normal en España, en EE.UU. no lo era.

¿Por qué cambia la legislación?

Es una consecuencia más de lo ocurrido en septiembre de 2008.

Parece razonable anticipar que los tipos de interés en el mercado monetario del dólar vayan a subir

Fondos monetarios son los que invierten a corto plazo (en Letras del Tesoro, pagarés de empresa, etc.) y que, cuando las cosas eran normales (es decir, antes de que llegaran los tipos de interés negativos), rara vez daban pérdidas ya que las oscilaciones de precio de los activos con vencimiento a corto plazo son muy pequeñas. De ahí que en EE.UU. prácticamente se garantizara que el valor liquidativo de la participación de los fondos monetarios nunca iba a bajar de un dólar, algo que a las gestores de fondos de inversión les resultó muy difícil de mantener en los días siguientes a la caída de Lehman Brothers, con todos los activos cayendo de precio y en medio de la desconfianza generalizada (la Reserva Federal tuvo entonces que intervenir suministrando liquidez a los fondos monetarios y para salvar al Reserve Primary Fund, en el que el precio de la participación había “roto el dólar”).

Para evitar que una situación así se repita, la nueva norma obligará a que los fondos monetarios no invertidos exclusivamente en deuda pública (con lenguaje de aquí, los que no sean fondtesoros) valoren su cartera a precios de mercado todos los días, lo que es poco compatible con asegurar que nunca va a caer por debajo de un dólar el valor de la participación en el fondo. La inversión en esos fondos monetarios tendrá, pues, un riesgo mayor.

Además, para poder frenar una avalancha de reembolsos, como la que tuvo lugar en 2008, las gestoras podrán cobrar una comisión de reembolso, cosa muy infrecuente en los fondos monetarios o de corto plazo. De ahí que, en anticipación de ese doble cambio normativo, numerosos partícipes de estos fondos hayan decidido llevarse el dinero a otro tipo de inversiones: en lo que va de año, las salidas de dinero de los fondos monetarios superan el medio billón de dólares (de un total de 2,6 billones). Por tanto, ese medio billón de dólares ya no estará, en principio, disponible para financiar a bancos y empresas en plazos cortos, por lo que parece razonable que los tipos de interés en el mercado monetario del dólar suban.

¿Tiene riesgos esta subida?

Si fuera transitoria, hasta que entre en vigor la nueva normativa de fondos, los riesgos serían muy reducidos. Pero hay uno muy visible: los 300 billones de dólares que en todo tipo de instrumentos financieros, desde préstamos hasta derivados (permutas financieras y otros), están referenciados al Libor y a los que una subida de este puede terminar causando algún problema. Vale que el incremento del Libor que uno paga lo recibirá otro que cobra, con lo que el problema se redimensiona a una escala mucho menor, pero el peligro pudiera estar concentrado, como ha ocurrido otras veces, en instituciones que estuvieran muy apalancadas (endeudadas) porque no contaran con que se produjese tan pronto una subida del tipo de interés conocido como Libor. Es decir, una institución o vehículo especial de inversión al que todo esto le pillara con el pie cambiado. Como ya sucedió en 2007/2008 con los SIV (vehículos de inversión especial) o conduits de la banca americana, o en 1998 con el fondo apalancado LTCM. Todo ello en un ambiente nada propicio, en el que los tipos de interés de largo plazo también llevan ya dos meses subiendo.