Cómo la moneda común amenaza el futuro de Europa

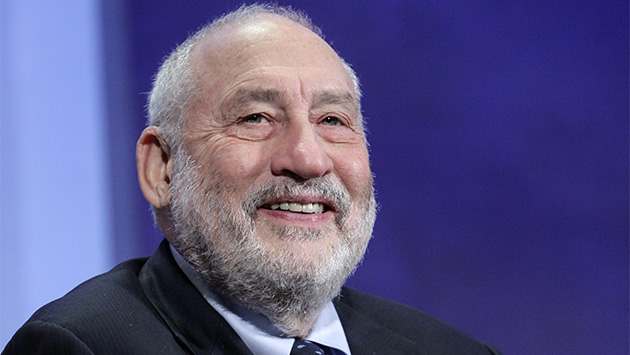

Adelanto del nuevo libro de Joseph e. Stiglitz, en el que el premio Nobel de Economía defiende la necesidad de abandonar el euro como condición para salvar el proyecto de construcción europea

Incluso lo que los europeos consideran un éxito representa un fracaso: la tasa de desempleo en España ha caído del 26 por ciento en 2013 al 20 por ciento al comienzo de 2016, pero casi uno de cada dos jóvenes sigue en el paro, y el porcentaje sería aún mayor si muchos, sobre todo los más preparados, no se hubieran ido del país para buscar empleo en otros lugares.

Los buenos acuerdos monetarios no garantizan prosperidad, pero los malos pueden causar recesiones

¿Qué ha sucedido? Con los avances que se han producido en la ciencia económica, ¿no deberíamos saber mejor cómo administrar la economía? De hecho, el economista y premio Nobel Robert Lucas declaró en 2003, en su discurso como presidente de la Asociación Americana de Economistas, que “el problema principal para prevenir la depresión está resuelto”. Y dadas las mejoras en los mercados, ¿no debería ser incluso más fácil? Las características fundamentales de una economía sana son el crecimiento rápido, con unos beneficios que recaen en todos los sectores, y una tasa de paro baja. En Europa ha ocurrido todo lo contrario.

Este aparente enigma tiene una explicación sencilla: la decisión fatal, en 1992, de adoptar una moneda única sin dotarla de las instituciones necesarias para que funcionase. Los buenos acuerdos monetarios no garantizan la prosperidad, pero los malos convenios pueden desembocar en recesiones y depresiones. Y uno de los acuerdos monetarios que van unidos desde hace mucho tiempo a las recesiones y a las depresiones es la vinculación de divisas, por la que el valor de la moneda de un país se fija en función de otra o de una materia prima.

La depresión de Estados Unidos a finales del siglo XIX estuvo relacionada con el patrón oro, el sistema según el cual cada país fijaba el valor de su divisa en función del oro e implícitamente, por tanto, a las divisas de los demás; como no había habido nuevos hallazgos sustanciales del metal precioso, su escasez empezó a generar la caída de los precios de los bienes ordinarios con respecto a él, lo que hoy llamamos “deflación”. En la práctica, el dinero tenía cada vez más valor. Y eso empobrecía a los agricultores estadounidenses, que cada vez afrontaban más dificultades para pagar sus deudas. La campaña electoral de 1896 se centró en la cuestión de si, como dijo el candidato demócrata William Jennings Bryan, Estados Unidos iba a “sacrificar a la humanidad en una cruz de oro”.

Al patrón oro se le achaca también haber contribuido a intensificar y prolongar la Gran Depresión. Los países que antes lo abandonaron se recuperaron con más rapidez.

A pesar de esos antecedentes Europa decidió atarse a una moneda única, que creó en el continente el mismo tipo de rigidez que el patrón oro había impuesto al mundo. El patrón oro fracasó y, salvo unas cuantas personas, los llamados “escarabajos de oro”, nadie desea que se restablezca.

Morir en la cruz

Europa no tiene por qué morir sacrificada en la cruz del euro; la moneda puede funcionar. Las reformas fundamentales que se necesitan están en la estructura de la propia unión monetaria, no en las economías de los respectivos países. Lo que está por ver es si existe suficiente cohesión política, suficiente solidaridad, para adoptar esas reformas. Y a falta de reformas, sería preferible un divorcio amistoso en vez de la estrategia actual de limitarse a salir del paso. Mostraré cuál es la mejor forma de gestionar la separación.

En 2015 la Unión Europea de 28 miembros era la segunda mayor economía del mundo, con aproximadamente 507,4 millones de ciudadanos y un PIB de 16,2 billones de dólares, ligeramente inferior al de Estados Unidos. (Dado que los tipos de cambio pueden variar mucho, el tamaño relativo de los distintos países varía también. En 2014 la Unión Europea fue la mayor economía). Dentro de la Unión Europea 19 países tienen una moneda común, el euro. El “experimento” de compartir divisa es relativamente reciente: los euros empezaron a circular en 2002, aunque Europa se había comprometido a poner en práctica la idea diez años antes, con el Tratado de Maastricht, y tres años antes los países de la eurozona habían vinculado sus divisas entre sí. En 2008 la región se vio arrastrada, junto con el resto del mundo, a la recesión. Hoy Estados Unidos se ha recobrado en gran parte —una recuperación débil y tardía, pero una recuperación—, mientras que Europa, y sobre todo la eurozona, permanece sumida en el estancamiento.

Con el TLCAN quedó claro que la expresión “acuerdo de libre comercio” era publicidad engañosa

Este fracaso es importante para el mundo entero, no solo para la denominada “eurozona”. Por supuesto, es especialmente grave para quienes viven en los países que han sufrido la crisis, muchos de los cuales continúan hundidos en la depresión. Esto se debe en buena medida a que, en nuestro mundo globalizado, cualquier cosa que provoca el estancamiento en una parte tan importante de la economía mundial perjudica a todos.

A veces, como demostró con gran claridad Alexis de Tocqueville en La democracia en América, alguien de fuera puede hacer un análisis de la cultura y la política más exacto y desapasionado que quienes están involucrados en el desarrollo de los hechos. Lo mismo ocurre, hasta cierto punto, en economía. He hecho viajes a Europa desde 1959 —en las últimas décadas, varias veces al año— y pasé seis años allí dando clases y estudiando. He colaborado estrechamente con muchos Gobiernos europeos (sobre todo de centro izquierda, aunque en no pocas ocasiones con otros de centro derecha).

Mientras se fraguaban la crisis financiera global y del euro de 2008, tuve mucha relación con varios países involucrados en ellas (como miembro de un consejo asesor del expresidente español José Luis Rodríguez Zapatero y como amigo y consejero, desde hace mucho tiempo, del ex primer ministro de Grecia Yorgos Papandréu). Conocí de primera mano lo que ocurría en los países en crisis y las políticas que estaban elaborando los Gobiernos de la eurozona como respuesta.

El experimento

Como economista, el experimento del euro es fascinante. Los economistas no tenemos acceso a laboratorios. Tenemos que poner a prueba nuestras ideas con los experimentos que la naturaleza —o la política— nos arroja. Creo que el euro nos ha enseñado mucho.

Se concibió con una mezcla de defectos económicos e ideológicos. Era un sistema que no podía funcionar mucho tiempo y, cuando llegó la Gran Recesión, esos errores quedaron a la vista de todos. En mi opinión esas deficiencias estaban claras desde el principio para cualquiera que quisiera verlas, y contribuyeron a una acumulación de desequilibrios que supusieron un factor crucial en las sucesivas crisis y que tardarán años en superarse.

El experimento fue especialmente importante para mí porque llevaba años reflexionando y escribiendo sobre la integración económica, sobre todo desde que estuve al frente del Consejo de Asesores Económicos del presidente Clinton en los años noventa. Entonces trabajamos para abrir las fronteras al comercio entre Estados Unidos, Canadá y México con el Tratado de Libre Comercio de América del Norte (TLCAN). También trabajamos para crear la Organización Mundial de Comercio, que nació en 1995 y fue el comienzo de un orden legal internacional que rige esa actividad. El TLCAN, puesto en marcha en 1994, no era tan ambicioso como la Unión Europea, que permite también la libre circulación de trabajadores. Y era mucho menos ambicioso que la eurozona; los tres países no tienen una moneda común. Pero incluso esa mínima integración planteó numerosos problemas. Y por encima de todo, quedó claro que la expresión “acuerdo de libre comercio” era publicidad engañosa: en realidad, era un acuerdo de comercio gestionado, dirigido sobre todo en función de los intereses especiales de las empresas, en especial en Estados Unidos. Fue entonces cuando empezaron a preocuparme las consecuencias de la disparidad entre la integración económica y la política, así como las repercusiones de los acuerdos internacionales firmados por gobernantes

—por buenas que fueran sus intenciones— en procesos escasamente democráticos.

De trabajar con el presidente Clinton pasé a ser economista jefe del Banco Mundial. Allí me encontré con nuevos aspectos de una integración económica que no estaba en sintonía con la integración política. Vi que nuestra institución hermana, el Fondo Monetario Internacional (FMI), trataba de imponer lo que en su opinión (y la de otros donantes) eran buenas políticas económicas a los países que necesitaban su ayuda. Esas opiniones estaban equivocadas —a veces, muy equivocadas—, y las imposiciones del FMI desembocaban a menudo en recesiones y depresiones. Tenía que esforzarme para intentar entender aquellos fracasos y por qué el Fondo hacía eso.

Como indico en varios momentos del libro, existen estrechas semejanzas entre los programas que el FMI (a veces con el Banco Mundial) impuso a los países en vías de desarrollo, así como a los mercados emergentes, y los que se les han obligado a aceptar a Grecia y los demás países afectados por la Gran Recesión. También explico el hecho de que sean tan parecidos los motivos por los que estos programas siguen siendo decepcionantes, aparte de la inmensa oposición pública suscitada allí donde se han impuesto.

Intereses contraproducentes

Hoy el mundo está plagado de nuevas iniciativas pensadas para aprovechar la globalización en beneficio de unos pocos. Estos acuerdos comerciales entre las dos orillas del Atlántico y el Pacífico, el Acuerdo Transatlántico de Comercio e Inversiones y el Acuerdo Transpacífico de Cooperación Económica (TTIP y TPP, respectivamente), se forjan una vez más a puerta cerrada, en reuniones de dirigentes políticos que ponen los intereses del mundo empresarial sobre la mesa.

Los acuerdos ponen de manifiesto un deseo persistente de integración económica que no está en sintonía con la integración política. Una de sus disposiciones más polémicas permitiría a las empresas amenazar con querellarse contra los Estados cuando los beneficios previstos resulten perjudicados por cualquier nueva normativa, algo que ningún Gobierno admitiría dentro de sus fronteras. El derecho a regular —y a actualizar las reglas en función de los cambios de circunstancias— es un aspecto fundamental del ejercicio del gobierno.

Hoy el mundo está lleno de iniciativas pensadas para aprovechar la globalización en beneficio de unos pocos

Sin embargo, el proyecto de la eurozona era diferente de estos otros ejemplos en un sentido crucial: se basaba en un intento serio de avanzar hacia la integración política. Los nuevos acuerdos comerciales no parten de ningún deseo de contar con unos criterios reguladores armonizados, establecidos por un Parlamento que represente a los ciudadanos de toda la zona comercial. Lo que buscan las empresas es sencillamente interrumpir la regulación o, mejor todavía, revocarla.

Pero el diseño del “proyecto de moneda única” estaba tan influido por la ideología y los intereses que fracasó no solo en su aspiración económica —generar prosperidad—, sino también en su ambición de unir más a los países desde el punto de vista político.

Por eso, aunque este libro se ocupa de la importantísima cuestión del euro, su objetivo es más amplio: demostrar que incluso las mejores intenciones a la hora de avanzar hacia la integración económica pueden ser contraproducentes si lo que fija las prioridades es una serie de doctrinas económicas cuestionables, inspiradas más en la ideología y los intereses que en los hechos y la ciencia económica. […]

Con defectos de nacimiento

La eurozona tuvo defectos desde su nacimiento. Su estructura —las normas, los reglamentos y las instituciones que la gobiernan— tiene la culpa del mal comportamiento de la región y de sus múltiples crisis.

Su fortaleza estaba en la diversidad de Europa. Pero esa inmensa diversidad económica y política hace que no sea nada fácil que funcione una moneda única. Esta implica un tipo de cambio fijo entre unos países y otros, y un tipo de interés único.

Aunque se establezcan unos tipos que reflejen las circunstancias de la mayoría de los países miembros, debido precisamente a su diversidad económica son necesarias instituciones capaces de ayudar a los países donde las políticas no resulten completamente apropiadas. Y Europa no creó esas

instituciones.

Los fundadores del euro se regían por una serie de ideas que estaban de moda pero eran equivocadas

Además, las normas deben tener la flexibilidad suficiente para adaptarse a las distintas circunstancias, creencias y valores. Europa ha consagrado esta idea en su principio de subsidiariedad, en función del cual la responsabilidad de las políticas públicas recae sobre las instancias nacionales, y no sobre las europeas, en el mayor número de decisiones posible. En realidad, dado que el presupuesto de la Unión Europea representa solo alrededor del 1 por ciento de su PIB (a diferencia de Estados Unidos, donde el gasto federal constituye más del 20 por ciento del PIB), el gasto de la Unión Europea como tal es escaso. Ahora bien, en un terreno crucial para el bienestar personal de los ciudadanos —las políticas monetarias, fundamentales para determinar el desempleo y las bases para la subsistencia—, el poder sí se centralizó en el BCE, creado en 1998. Y dadas las firmes limitaciones al gasto deficitario, a los países no se les dio la flexibilidad suficiente para llevar a cabo su política fiscal (impuestos y gastos), que habría permitido afrontar unas circunstancias adversas y evitar una recesión profunda.

Peor aún, la estructura de la eurozona incorporó ciertas ideas sobre lo que era necesario para tener éxito económico: por ejemplo, que el BCE debía atender sobre todo a la inflación, en contraste con la misión de la Reserva Federal de Estados Unidos, que también se ocupa del desempleo, el crecimiento y la estabilidad. No fue solo que la eurozona no se estructurara teniendo en cuenta la diversidad económica de Europa; es que esa estructura, sus normas y sus reglamentos no se pensaron para fomentar el crecimiento, el empleo ni la estabilidad.

A los problemas de la estructura de la eurozona se han sumado las políticas que ha llevado a cabo la región, especialmente tras la crisis y dentro de los países más afectados por ella. Incluso con los fallos estructurales, existían alternativas. Europa se equivocó. Impuso la austeridad, unos recortes excesivos del gasto público. Exigió determinadas “reformas estructurales”, cambios, por ejemplo, en la gestión de los mercados laborales y las pensiones por parte de los países en crisis. Y, sobre todo, no prestó suficiente atención a las reformas que más probabilidades tenían de acabar con las profundas recesiones que amenazaban a esos países. Estas políticas, aunque se hubieran aplicado a la perfección, no les podían devolver la salud.

Por eso, donde se necesitan con más urgencia las reformas es en la propia estructura de la eurozona —no en cada país—, y se han tomado algunas tímidas medidas en esa dirección. Pero son medidas demasiado escasas y demasiado lentas. Alemania y otros han tratado de culpar a las víctimas, a los países que sufrieron como consecuencia de las políticas equivocadas y la estructura defectuosa de la eurozona. Sin embargo, sin unas reformas profundas de su propia estructura, Europa no podrá recuperar el crecimiento.

Para profundizar

¿Por qué unos estadistas bienintencionados, que intentan construir una Europa más fuerte y más unida, crean algo que tiene el efecto contrario? Este libro no aborda solo el hecho central —la crisis del euro, que está transformando Europa— y su base económica. Trata de la relación entre la política y la economía, y del papel de las ideas y las creencias.

Cuando el euro era un proyecto político, la cohesión política —sobre todo en cuanto a la delegación de poderes de los Estados soberanos a la Unión Europea — no tenía la fuerza suficiente para crear las instituciones económicas que quizá habrían hecho posible el éxito de la moneda.

joseph E. Stiglitz. Premio Nobel de Economía (2001), vicepresidente del banco mundial (1997-2001) , consejero económico de bill clinton (1993-1997)

Además, los fundadores del euro se regían por una serie de ideas, de nociones sobre el funcionamiento de las economías, que estaban de moda entonces pero eran equivocadas. Tenían fe en los mercados y no comprendían sus limitaciones ni lo que hacía falta para que funcionaran. Esa fe inquebrantable se denomina a veces “fundamentalismo de mercado” y a veces “neoliberalismo”. Los fundamentalistas de mercado, por ejemplo, creían que si el Gobierno se aseguraba de que la inflación fuera baja y estable los mercados garantizarían el crecimiento y la prosperidad para todos. Aunque esta teoría ha sido desacreditada en la mayor parte del mundo, sobre todo tras la crisis financiera global de 2008, esas creencias sobreviven y florecen en la potencia dominante de la eurozona, Alemania. Sus defensores las mantienen con tanta convicción y tal certeza, inmunes a toda prueba en contra, que las consideran, con razón, una ideología. Unas ideas similares, impulsadas por el FMI y el Banco Mundial en todo el mundo, desembocaron en un cuarto de siglo perdido en África, un decenio perdido en América Latina y una transición del comunismo a la economía de mercado en la antigua Unión Soviética y el este de Europa que fue, cuando menos, decepcionante.

Así pues, los fallos de la eurozona, tanto en su estructura como en sus políticas, pueden achacarse en gran parte a la combinación de una ideología económica equivocada, predominante en la época de la construcción del euro, y a una falta de solidaridad política profunda. Esta mezcla hizo que la creación del euro sembrara las semillas de su propia destrucción.

Errores de concepto

Otro factor fueron las ideas equivocadas sobre el proceso de reforma. Los líderes sabían que el proyecto de la eurozona estaba incompleto, pero lo veían como parte de un proceso a largo plazo. La dinámica desencadenada por el euro obligaría a crear cualquier institución necesaria que no existiese. Y ese éxito impulsaría la integración política y económica.

En mi periodo como economista jefe del Banco Mundial aprendí que hay que tener mucha cautela con la oportunidad y el ritmo de las reformas. Un fracaso inicial aumenta la resistencia a las reformas posteriores. Y esa es la historia del euro.

La vía hacia delante

Los defensores de las políticas actuales en la eurozona, encabezados por Alemania, han defendido en esencia que “no hay alternativa” a la estructura actual (aparte de las pequeñas modificaciones que han querido aceptar) ni a las políticas que han impuesto. Lo han sostenido con tanta frecuencia que la frase tiene su propio acrónimo: TINA (There is no alternative). En este libro se demuestra que sí existen alternativas a la estrategia actual: unas reformas que harían que el euro funcionase, un divorcio amistoso y una medida provisional, pero muy distinta a la actual, capaz de transformarse con facilidad en una moneda única si existiera la determinación suficiente para hacer que funcionara el sistema. La medida provisional actual —una moneda única sin las mínimas instituciones necesarias para una zona de moneda única— no ha funcionado ni parece que lo vaya a hacer. Tiene que haber o “más Europa” o “menos”.

¿Peor que una década perdida?

De vez en cuando, cuando golpean las crisis, las economías tardan años en regresar a los niveles anteriores de crecimiento y paro. Lo que afronta Europa es peor: en la mayoría de sus países, casi con toda seguridad, el nivel de vida no subirá nunca hasta donde habría podido si no se hubiera producido la crisis del euro, o si la crisis se hubiera gestionado mejor. Pero el fracaso del euro va mucho más allá.

Los defensores del euro alegan, con razón, que la moneda única no era solo un proyecto económico que pretendía mejorar los niveles de vida a base de asignar los recursos con más eficacia, poner en práctica los principios de ventaja competitiva, mejorar la competencia, aprovechar las economías de escala y reforzar la estabilidad económica. Era, sobre todo, un proyecto político, que debía impulsar la integración política de Europa, unir más a los pueblos y países del continente, y garantizar la coexistencia pacífica.

El euro no ha logrado ninguno de sus dos objetivos principales, la prosperidad y la integración política, que están ahora más lejos que antes de la creación de la eurozona. En vez de paz y armonía, los países europeos se miran hoy con desconfianza e indignación. Reaparecen los viejos estereotipos, el norte de Europa acusa al sur de ser vago y poco de fiar, y se invocan los recuerdos del comportamiento de Alemania en las guerras mundiales.

Comportamiento lamentable

El comportamiento económico de los países de la eurozona ha sido decepcionante. La eurozona está básicamente estancada, y su rendimiento ha sido especialmente penoso desde la crisis financiera mundial. Los detractores del euro siempre sostuvieron que la prueba llegaría cuando los países de la eurozona se enfrentaran a una conmoción asimétrica, un cambio que afectara a unos de forma distinta que a otros. Las consecuencias de la crisis financiera global de 2008 han demostrado que esos temores se materializaron con creces: las economías de la eurozona se han conducido peor de lo que habían predicho incluso sus mayores críticos. La crisis comenzó en Estados Unidos, pero estos se han recuperado —aunque débilmente—, con un PIB real que en 2015 fue un 10 por ciento superior al de 2007, mientras que el PIB de la eurozona casi no ha variado desde 2007, e incluso, como ya hemos dicho, la renta per cápita ajustada a la inflación ha disminuido. La eurozona vivió una doble recesión, al tiempo que a algunos países fuera de ella, como Suecia y Noruega, les ha ido bastante bien. Existe un factor fundamental que contribuye a este mal rendimiento: el euro.

Hasta Alemania ha fracasado

Alemania presume de sus éxitos y de que es un ejemplo de lo que deben hacer otros países. Su economía ha crecido un 6,8 por ciento desde 2007, pero con una tasa media de crecimiento de solo el 0,8 por ciento anual, una cifra que en circunstancias normales se consideraría casi un fracaso. También hay que destacar que la evolución de Alemania antes de la crisis, al comienzo de este siglo —cuando aprobó unas reformas que recortaron drásticamente la red de protección social—, se produjo a expensas de los trabajadores corrientes, en especial los de la franja inferior. Mientras los salarios reales se estancaban (según algunos cálculos, disminuían), la brecha entre los de abajo y los de la franja intermedia aumentó un 9 por ciento en un breve periodo, menos de 10 años. Y en los primeros años del siglo, la pobreza y las desigualdades también aumentaron. Se dice que Alemania es un “éxito” solo en comparación con otros países de la eurozona.

El euro generó la crisis del euro

Los defensores del euro afirman que la moneda sí funcionó, aunque solo fuera durante un breve periodo. Entre 1999 y 2007 reinó la convergencia, con un rápido crecimiento de los países más débiles a medida que bajaban los tipos de interés que tenían que pagar los Gobiernos y las empresas sobre sus préstamos. El euro consiguió fomentar la integración económica, y el capital fluyó hacia los países más pobres. Según estos observadores, la moneda común fue víctima de una tormenta desgraciada que se originó al otro lado del Atlántico, un huracán de los que suceden una vez cada cien años. El hecho de que el huracán lo destruyera todo no es culpa del euro: los buenos sistemas económicos se construyen para soportar tormentas normales, pero ni el mejor diseñado puede resistir unos sucesos tan extraordinarios. Eso es lo que dicen los defensores de la moneda única.

El euro no ha logrado ninguno de sus dos objetivos principales, la prosperidad y la integración política

La crisis financiera mundial, sin duda, dejó al descubierto el punto más débil del euro: la manera en que impedía adaptarse a los golpes que afectaban de manera distinta a unas y otras partes de la eurozona. Pero el euro no fue la víctima inocente de una crisis creada en otro lugar. Los mercados, siempre propensos a una exuberancia y un pesimismo irracionales, supusieron, de forma equivocada e irracional, que la eliminación del riesgo cambiario (con la moneda única desaparecía el riesgo relacionado con los cambios de valor de, por ejemplo, la lira —la antigua moneda de Italia— respecto a la peseta) significaba la eliminación del riesgo soberano, el peligro de que un Gobierno no pudiera devolver lo que debía. Los mercados se sumaron a la euforia de la creación del euro y, como los políticos que habían ayudado a crearlo, no pensaron con demasiado detalle en sus fundamentos económicos. No se dieron cuenta de que la forma en que lo habían creado, en la práctica, había incrementado el riesgo soberano.

Con la creación del euro en 1999, el dinero fluyó a los países de la periferia (los más pequeños, como Grecia, España, Portugal e Irlanda, alrededor del “núcleo duro” europeo, formado por Francia, Alemania y el Reino Unido), y los tipos de interés bajaron. En una repetición de la pauta observada en cualquier lugar del mundo donde los mercados estuvieran liberalizados, la llegada de dinero a un país iba seguida de su salida, en cuanto los mercados comprendían que se habían mostrado demasiado eufóricos. En este caso, la crisis financiera mundial fue el detonante: de pronto, Grecia, España, Portugal e Irlanda se encontraron sin acceso al crédito y en una crisis para la que los fundadores de la eurozona no se habían preparado. En la crisis del Este asiático, diez años antes, cuando los cambios repentinos de confianza de los inversores dieron la vuelta a los flujos de capitales, los tipos de cambio se desmoronaron en los países afectados y eso les permitió hacer los ajustes necesarios. En los países de la periferia del euro, eso no era posible. Los responsables de la eurozona no habían previsto un hecho así y, por consiguiente, no tenían ningún plan.

La creación de una eurozona divergente

Existe abundante literatura económica que pregunta lo siguiente: ¿qué es necesario para que un grupo de países comparta una moneda común y alcance la prosperidad? Existía entre los economistas el consenso de que, para que la moneda única funcionara, era necesario que hubiera suficientes similitudes entre los países.

Puede discutirse qué tipo de similitud se necesita, pero baste decir que lo que muchos europeos (sobre todo alemanes) consideraban imprescindible —la tendencia a la llamada prudencia fiscal, bajos déficits y bajo endeudamiento— no era suficiente para garantizar el funcionamiento del euro, y quizá ni siquiera necesario.

Un fracaso inicial aumenta la resistencia a las reformas posteriores. Y esa es la historia de la moneda única

Se daba tanta importancia a estas preocupaciones fiscales que se les dio el nombre de “criterios de convergencia”. Pero el diseño del euro fomentaba la divergencia: cuando un país sufría una “conmoción” adversa, los países más fuertes salían ganando a costa de los más débiles. Y las propias limitaciones fiscales impuestas como parte de esos criterios de convergencia —límites al déficit y la deuda en relación con el PIB— también alimentaron la divergencia.

En concreto, la estructura de la eurozona hizo que la gente —sobre todo las personas de más talento y más formación— y el capital fluyeran de los países pobres y con mal comportamiento económico a los países ricos y en buena situación. Estos últimos podían invertir en mejores escuelas e infraestructuras. Sus bancos podían prestar más dinero, por lo que los emprendedores tenían más facilidades para poner en marcha nuevos negocios. Peor aún, las restricciones de la Unión Europea impedían que los países que estaban quedándose atrás emprendieran determinadas políticas que habrían podido ayudarlos a alcanzar a los más avanzados.

Dejando al margen la retórica sobre la solidaridad, la realidad es una Europa más dividida, con menos posibilidades de emprender las políticas capaces de devolver la prosperidad a la región.