Un mundo de deuda

Tras los episodios en EE.UU. y Europa, los países emergentes protagonizan la tercera fase de la crisis que ahora empieza

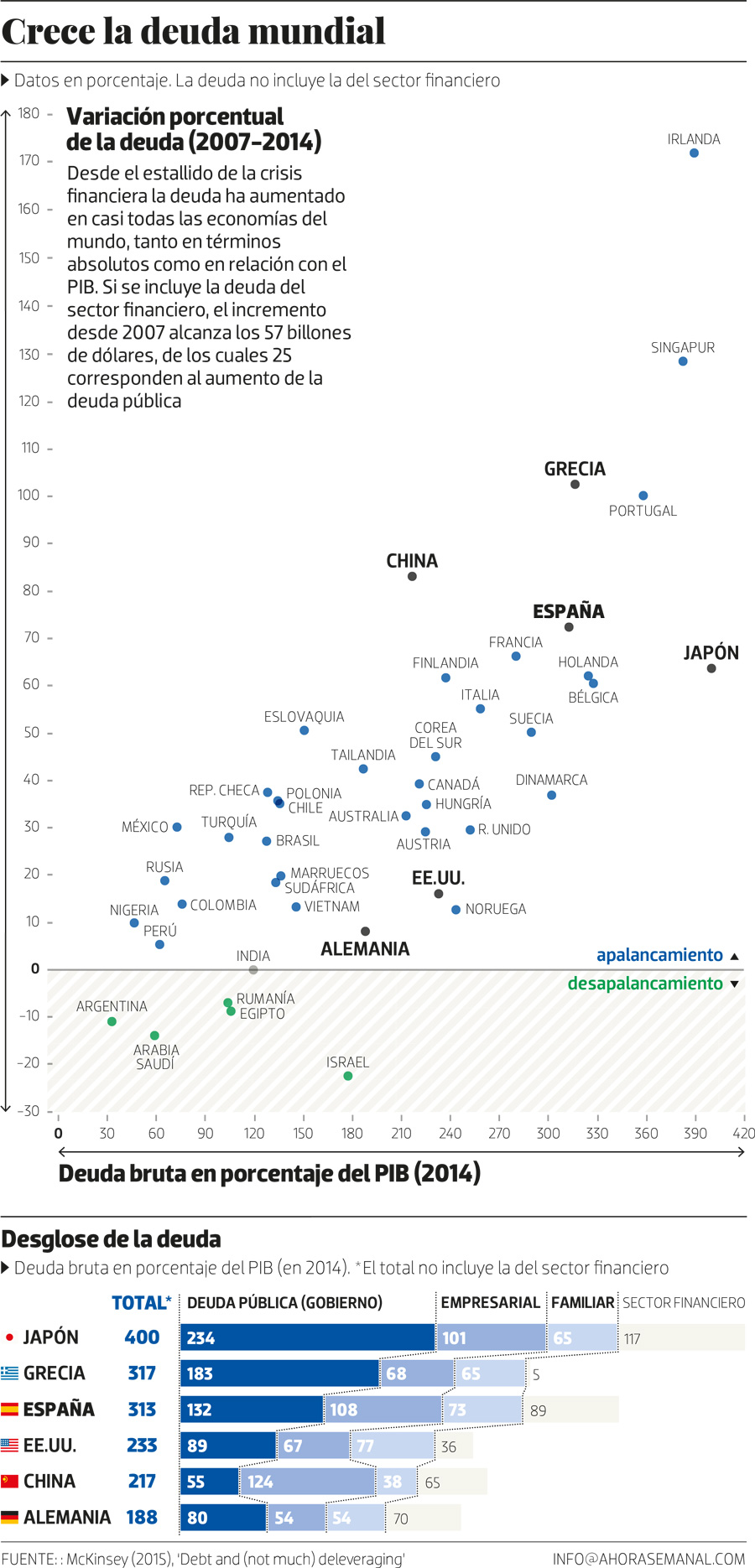

Pero ¿cuál ha sido el resultado? Para aclarar la cuestión, conviene distinguir los distintos tipos de deuda, según sea el sector institucional que incurre en ella: familias, empresas, administraciones públicas o sector financiero. Se trata de deudas de naturaleza y consecuencias económicas diversas.

Tipología del endeudamiento

La deuda de las familias suele estar fuertemente ligada a la vivienda. De ahí su crecimiento durante la burbuja inmobiliaria, de la que fue tanto causa como consecuencia. Se trata de una deuda de enorme importancia económica, pues la aportación de las familias a la demanda agregada, el consumo, es con diferencia el componente de mayor tamaño. Por eso, cuando las familias sobreendeudadas, dueñas de unos activos inmobiliarios que han perdido valor, restringen el consumo, se produce menos y la economía tiende hacia la recesión.En el caso de la deuda empresarial, habría que distinguir (aunque las estadísticas agregadas no siempre lo hagan) entre las empresas vinculadas al sector inmobiliario directa o indirectamente (constructoras, inmobiliarias, empresas de muebles y electrodomésticos, cementeras…) y el resto. En el caso de las primeras, las expectativas demasiado optimistas sobre el futuro, desencadenadas por la burbuja, las llevaron al exceso de endeudamiento, sufriendo serios problemas (a veces incluso la quiebra) cuando ese futuro dorado no se materializó. En el caso de las segundas, endeudarse aprovechando los bajos tipos de interés puede tener sentido y no ser dañino, en función del uso de los recursos captados: si se utilizan para invertir en maquinaria o tecnología, es posible obtener mayores ingresos en el futuro con los que hacer frente a la deuda.

Respecto al endeudamiento público, no ha estado en el origen de la crisis. Todo lo contrario: gracias a los ingresos fiscales extraordinarios proporcionados por la burbuja, estaba en muchos países (como España) en mínimos históricos. El incremento de la deuda pública no ha sido una causa sino una consecuencia de la crisis. El exceso de endeudamiento anterior a la crisis estuvo protagonizado por el sector privado. La deuda pública cuando crece es tras la crisis, por dos motivos principales: la aplicación de políticas fiscales expansivas para paliar las recesiones y el rescate de empresas privadas (bancos y cajas, pero también otras grandes empresas “demasiado grandes para dejarlas caer” o simplemente con la suficiente capacidad de influir sobre los poderes públicos).

Por último, la deuda del sector financiero obviamente desempeñó un papel crucial en el desencadenamiento de la crisis. No obstante, desde el punto de vista del endeudamiento, incluirla en la deuda bruta total de los países supondría incurrir en una suerte de doble contabilidad, ya que se trata de recursos que se captan para prestarlos, por lo que ya figuran como deuda en los sectores que solicitan los préstamos.El aumento del endeudamiento público no ha sido una causa sino una consecuencia de la crisis económica

Una vez diferenciadas las distintas clases de deuda, conviene señalar las tres fases que ha atravesado la crisis de endeudamiento desde su inicio. La primera tuvo como epicentro Estados Unidos. Allí se iniciaron los problemas a mediados de 2007, hace ya casi una década. En la segunda fase, el terremoto estadounidense dio lugar a un tsunami en Europa, centrado en los países de la periferia, pero que puso en riesgo la propia supervivencia de la moneda única. Hasta esa fase, la crisis se había cebado en los países desarrollados, dejando a los emergentes relativamente indemnes. La tercera fase de la crisis de la deuda, recién comenzada, se centra precisamente en ellos.

Aproximación geográfica

Teniendo en cuenta las aclaraciones previas, veamos lo sucedido en cada zona geográfica, para llegar posteriormente a conclusiones sobre la evolución de la deuda a nivel mundial. Resulta lógico comenzar por Japón, pues su experiencia puede considerarse un precedente de lo que después ha sucedido en otros países. También allí la desregulación bancaria provocó una burbuja de crédito, que incrementó desmesuradamente el precio de viviendas y otros activos antes de estallar; pero todo esto sucedió en los años 80 del siglo pasado. La economía japonesa convive aún con la deuda resultante y no ha recuperado plenamente la vitalidad desde entonces.

Inicialmente, la deuda excesiva era de familias y empresas; al acudir el sector público al rescate, el aumento de su deuda tomó el relevo, convirtiéndose en el componente mayoritario. En la actualidad, la deuda bruta total en porcentaje del PIB es la mayor del mundo: equivale a un 400%. Se descompone en ¡un 234% de deuda pública!, un 101% de deuda empresarial y un 65% de deuda de las familias. Incluir la deuda del sistema financiero añadiría otros 117 puntos del PIB. Desde 2007, la deuda total japonesa no ha aumentado tanto, porque lo sustancial del incremento se había producido con anterioridad: ha crecido 64 puntos, casi todos a causa de la deuda pública.

En Estados Unidos, país más avanzado en la resolución de los problemas de endeudamiento, sí ha habido reducción desde 2007 en la deuda privada de las familias (18 puntos del PIB) y las empresas (2 puntos). No obstante, eso se ha visto más que compensado por el aumento (de 35 puntos) en la deuda pública. Por tanto, en conjunto la deuda total ha aumentado, aunque ha habido un notable proceso de desapalancamiento privado en familias y empresas, que ya parece completado. Por su parte, el sector financiero ha reducido también fuertemente su deuda (en 24 puntos).

El endeudamiento bruto total equivale al 233% del PIB, notable pero claramente inferior al japonés. La evolución desde 2007 en Reino Unido ha sido muy similar a la de Estados Unidos: claro desapalancamiento de familias (-8%) y empresas (-12%) pero aumento de la deuda total debido al incremento superior de la deuda pública (+50%). La principal diferencia reside en el mayor peso de la deuda del sector financiero en Reino Unido, que se explica por la importancia de Londres en la economía británica.

En los países de la Unión Europea, protagonistas de la segunda fase de la crisis de la deuda, contrasta claramente la situación de los países de la periferia frente a los países del centro. Para no entrar en una casuística interminable, nos centraremos en los casos extremos, Alemania y Grecia, comentando a continuación el caso español.Una tercera parte del incremento de deuda en todo el mundo desde el año 2007 ha tenido lugar en China

En Alemania la deuda bruta total asciende al 188% del PIB, siendo claramente inferior a la de otros países. Su mayor componente, sin ser desmesurado, es el 80% del PIB de deuda pública, al que se suman un 54% de deuda de las familias y otro tanto de las empresas. Desde

2007 se han desapalancado tanto las familias (6 puntos) como las empresas (14 puntos) y el sector financiero (16 puntos). Al igual que en otros países, la deuda pública ha crecido (17 puntos), contrarrestando en gran medida la disminución en el resto de sectores.

Frente a Alemania, Grecia presenta un endeudamiento total elevado (317% del PIB), que se distribuye entre el enorme endeudamiento del Gobierno (183%), más el 68% de las empresas y el 65% de las familias. Desde 2007, la deuda total ha aumentado en 103 puntos, de los que la mayor parte (70) corresponde a la deuda pública. En el país heleno ni siquiera ha habido desapalancamiento de las familias, que desde 2007 han incrementado su deuda en 20 puntos del PIB.

El caso español no es tan extremo como el griego, sin dejar por ello de tener rasgos preocupantes. En nuestro país tanto familias como empresas y sector financiero se han desendeudado desde 2007 (en 6, 14 y 2 puntos del PIB respectivamente). Sin embargo, el aumento de la deuda pública bruta (en unos 90 puntos del PIB) desde el inicio de la crisis ha más que compensado el desendeudamiento privado. En la actualidad el endeudamiento bruto total es alto, un 313% del PIB: empresas, familias (y sector financiero) siguen arrastrando deudas elevadas pese al esfuerzo realizado, y a ellas se ha unido aceleradamente la deuda pública.

El turno de los emergentes

En la zona del euro se ha avanzado en la resolución de los problemas menos que en Estados Unidos. En cuanto a los países emergentes, últimos protagonistas de esta interminable saga de la crisis de la deuda, China puede considerarse el más representativo. La deuda total en ese país se ha multiplicado por cuatro desde 2007, igual que la de las familias, con lo que un tercio del incremento de deuda en el mundo desde ese año ha tenido lugar en ese país. Pese a su crecimiento, la deuda china partía de niveles bastante bajos, de forma que parte del aumento puede deberse a fenómenos positivos (como el desarrollo del sector financiero y un mayor acceso al crédito de familias y empresas).El país todavía mantiene un nivel de endeudamiento manejable, del 217% del PIB, inferior al de Estados Unidos. La composición de la deuda china muestra el predominio de la deuda empresarial, que representa en términos brutos el 124% del PIB. El resto se reparte entre unas familias que se han endeudado rápidamente, pero aún no lo están mucho (38% del PIB), y un sector público relativamente poco endeudado (55% del PIB), por lo que conserva un considerable margen de maniobra fiscal. Nada de esto debería invitar a la complacencia. Los motivos de preocupación son diversos. Casi la mitad de los préstamos están ligados, directa o indirectamente, a un sector inmobiliario sobrecalentado. Además, la mitad de los nuevos préstamos provienen del sector bancario en la sombra, poco regulado y a menudo informal. Por otro lado, numerosos gobiernos locales arrastran niveles de deuda insostenibles desde el plan de estímulo fiscal de 2009, una especie de Plan E chino.

En resumen, a nivel mundial la deuda ha seguido aumentando desde el inicio de la crisis, pese a todas las políticas y esfuerzos para reducirla. El desendeudamiento, cuando ha existido, se ha limitado a sectores y países concretos. Habitualmente el desendeudamiento privado ha ido acompañado de endeudamiento público que lo sustituía. Estados Unidos y Reino Unido se encuentran más avanzados en el proceso de desapalancamiento que la Europa continental, donde este ha sido muy limitado y presenta enormes divergencias entre centro y periferia. Los países emergentes son los protagonistas de la tercera fase que ahora inicia la crisis de la deuda.